华晨宝马面临持续利润下行 新X1将是增长引擎?

2016-08-054533浏览

在产能扩张和产品组合效率下滑的背景下,华晨宝马面临比2015年更严峻的利润考核。全新X1的上市能否有效遏制这一趋势?

5月20日,全新BMW X1(加长版)在云南西双版纳上市,华晨宝马营销高级副总裁高乐宣布新车的价格在28.6万~43.9万元,预计新车将从6月份开始销售。

华晨宝马总裁兼首席执行官海森表示:“全新BMW X1是为中国客户量身定制的车型,它的研发与海外版本完全同步进行,国内的工程师全程参与了产品研发。”

与海外市场版本不同的是,中国版本全新BMW X1的轴距加长了11厘米,创造了2.78米的同级最长轴距和最宽敞、舒适的内部空间。

招商证券(香港)认为,全新X1采用横置发动机的前驱平台,将释放大量的内部空间,比采用后置发动机的上一代X1更有竞争力,X1目前的竞争劣势将得到根本扭转。招商证券(香港)相信,潜在客户更关心内部空间和品牌,而不是前轮与后轮的驱动性能平台。

大和资本预计,X1将是华晨宝马销量增长的驱动力,在参观完华晨宝马工厂之后,该机构还对X1的销量给出了乐观的预期,认为从2016年6月至2016年12月,该车型的销量将超过5.2万辆,高于其此前预计的4.8万辆。

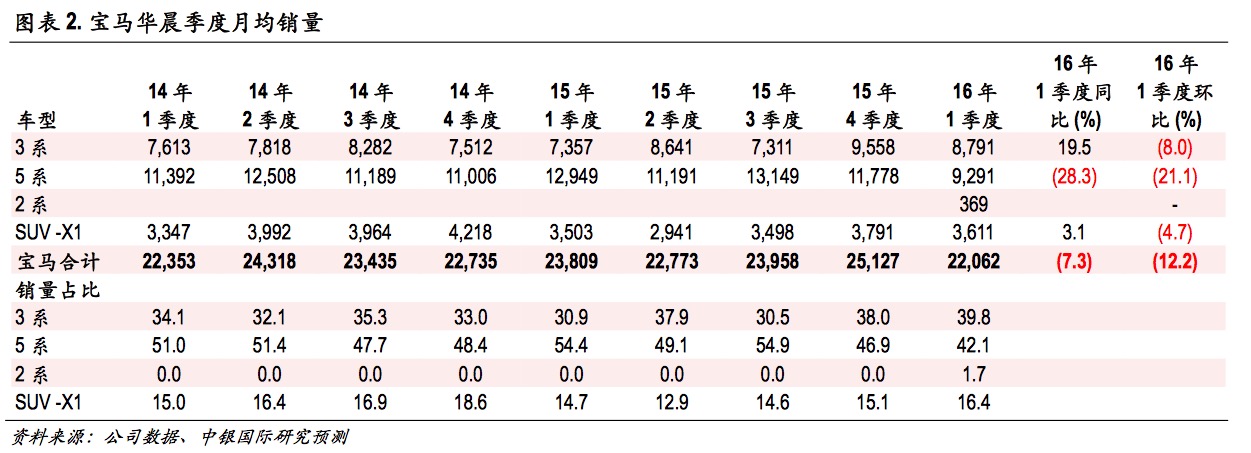

刚刚公布的4月份销量数字显示,华晨宝马的销量同比增长5.1%至23000辆,刨除正在清理库存的X1,其3系和5系的月销售额同比上升12.7%。对于此前上市的2系车型,大和资本认为,这是一个全新的细分市场,该车型将维持一个逐步增长的销售势态,预计全年的销量将维持在3.15万辆左右。

根据华晨中国公布的2016年一季度财报,华晨宝马正面临严峻的盈利考验。今年一季度华晨宝马的单位利润为15469元,低于去年同期的25160元,更低于去年全年的平均水平26663元。拖累公司的全年利润率,中银国际预测,2016年该公司的利润率预期为10.5%,低于2015年的11.2%。

报告显示,造成华晨宝马利润极速下滑的因素表现在如下几个方面,1)华晨宝马发动机工厂持续的资金投入(2015年投入95亿元,2016年还要投入90亿元左右),折旧及其他费用的提高;2)铁西工厂产能释放(新增 150,000辆),利用率较低;3)竞争激烈,销售成本和经销商返利提高;4)产品组合中5系销量占比从2015年的50%以上,下滑至今年的42%。

基于对X1销量的良好预期,上述机构认为华晨宝马的利润率将从下半年开始得到有力提升,一是月均6000辆以上的销量预期,将会持续增加工厂的陈能利用,并持续增加对全新B系列发动机的采购,将持续改善公司的盈利水平。

而随着1系、全新一代5系在2017年的陆续国产和更新换代,中银国际认为,华晨宝马的整体利润率也将恢复至历史高点,预计税前利润率将会达到11.8%的水平。

(欢迎关注公众微信账号:出行+ trimode)

出行:汽车财经新媒体:影响汽车产业投资的内容提供商

更多资讯内容请关注出行官网:www.tuwenews.com