最好的选择与最糟的业绩|解读易车私有化

2020-06-157366浏览

受瑞幸咖啡的负面影响,中概股回流正在加速,根据业内分析,港股将是众多中概股最好的着陆点。但易车最好的着陆点却是国内A股市场。

易鑫集团(02858.HK)母公司易车(纽交所股票代码:BITA)的私有化交易取得重大进展。6月12日,易鑫集团母公司易车发布公告,公司董事会一致批准并正式与腾讯控股及Hammer Capital(黑马资本)组成的买方团签署具有法律约束力的合并协议。买方团将以每股美国存托股票(ADS)16美元的现金价格购买易车股票,总交易金额达11亿美元(约合人民币78.02亿元)。且本次交易将使用买方团的自有资金和股权上翻,不涉及债务融资。

受该消息影响,易车股价6月12日上涨9.56%,收报15.70美元/股。而在私有化协议签署的前一个交易日,易车的收盘价为13.89美元,以该价格计算,16美元的协议收购价存在15%的溢价。

合并协议显示,投资者财团将以每股美国存托股票(ADS)16美元,现金收购易车及其关联公司尚未拥有的所有已发行普通股,总交易金额达11亿美元。该项合并预计在2020年下半年完成,投资者财团的收购资金将为现金和现有股本合并。此后,易车将成为私有化公司,从纽交所退市。

某机构从业者在跟《出行财经》记者沟通时表示:“三十亿美金市值以内美国上市的中概股。回到A股上市后都能迎来较大的市值提升。美国更适合一百亿美金左右及以上的大盘股。”

最好的选择

从2019年9月13日收到买方团发起的非约束性私有化收购要约,到“买方团”的正式成立,易车用九个月的时间完成了这项进程。

“私有化”进展到这一阶段之时,考虑最多的就是“买方团”的投资变现方式了,也就是易车回来后的落点问题。

目前看来,易车退出美股后重返的可能性不大,原因有二:第一,易车股价的持续走低表现出美股资本市场对于易车发展前景的悲观态度;第二,受瑞幸咖啡财务造假丑闻的影响,中概股在美股出现较大的信任危机。

那么,易车能否在港股上市呢?《出行财经》认为,该可能存在。易鑫集团发布的公告显示,交易完成后,易车的法定控制权将出现变动,买方团将获得易鑫的控制权。根据收购守则规26.1注释8,买方团将于拟议交易完成后,就所有已发行易鑫股份及易鑫上市公司其他证券,向股东及易鑫上市公司其他证券持有人作出可能要约。

但上述机构从业者坚持认为,回归A股将是最好的选择,一是能够帮买方团获得更大的投资收益,另一个原因是A股市场有更高的流通性。当前制约易车回归A股的最大障碍就是:连续三年持续盈利的硬性要求了。

对此,该从业人士表示:“对于易车来说,私有化之后的盈利之路并非困难重重。在一定时期内,只要易车能把内容以及广告业务做好,再把移动端做好,从理论上来说实现盈利并完成国内上市并不难实现。”

而对于近年来易车在做的汽车交易平台,他则表示该业务模式盈利较为困难,私有化之后易车很可能会对此板块业务进行取舍。

对于投资人来讲,对易车的私有化收购只是计划中的第一步,如何实现利益最大化才是核心问题。

此外,私有化之后,易车背靠腾讯等财团,最好的选择便是回归A股。在做好内容、广告业务的前提下,易车能为易鑫集团输入更多优良线索与服务信息,从而促进汽车金融业务的发展。在扭亏为盈之后,转战A股,可能会让易车打一场漂亮的翻身仗。

困境与野心

易车此时从美股退市并谋求国内上市,似乎是个不错的时间窗口。一方面,由于连年亏损,易车市值大幅缩水至10亿美元,仅为其市值高点的10%,价格低谷使得私有化可以以较低的成本实现。另一方面,科创板的设立及积极完成的创业板的改革放松了对公司的盈利的要求,这将为连续亏损的易车在较短时间内实现国内上市创造条件。而在三年盈利门槛和众多公司排队的A股平台,正常公司上市也要等待3-5年。分析人士表示。

值得注意的是,即使不进行私有化退市,易车在美股也已经走到了可能被强制退市的边缘。根据美国股市的规定,公司如果超过5年经营亏损,就将触发强制退市程序。尽管亏损幅度在收窄,但易车已经达到强制退市的条件。

成立于2000年的易车于2010年在美国纽交所正式挂牌上市,其主营业务为:为用户提供资讯和导购服务,以及为汽车厂商和经销商提供互联网营销方案(即广告服务)。

易车2020年第一季度营业收入为人民币17.38亿元(约2.45亿美元),去年同期营业收入为人民币27.35亿元(约3.86亿美元)。2020年第一季度净亏损为人民币12.79亿元(约1.81亿美元),去年同期净利润为人民币9,280万元(约1,310万美元)。

至此,易车已经连续五个年度亏损,且扭亏为盈的曙光还远未到来。

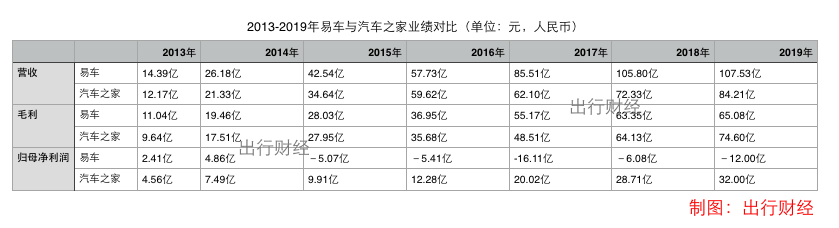

对比其国内最大的竞争对手汽车之家,易车的日子要不好过得多。

作为国内汽车互联网服务领域的两个巨头,汽车之家和易车有着几乎相同的主营业务,但两者的净利润水平却大有差距。

易车网的2019年净利润率为-8.89%,而汽车之家为38%。究其原因,在于两者不同的发展道路,而这条道路的分水岭在2017年。

2017年2月22日起,平安集团旗下全资子公司成为汽车之家的最大股东。独立运营三年的易鑫集团于同年11月在港交所上市。曾经的两个内容、营销服务商一同向汽车金融服务领域进军。不同的是,汽车之家背靠“平安系”,而易车则背靠腾讯、京东等互联网巨头。

汽车之家自2017年与平安集团(601318-CN, 02318-HK)合作和进行业务整合以来,借助平安集团的综合金融实力,撮合汽车贷款收取佣金。而易车网却需要承担信用风险,易车网的融资应收款的信用亏损拨备不断增加,为其利润提升造成了较大阻碍。2019年,易鑫的信用损失拨备也大增63.38%,其解释下半年在收回消费者欠款方面面临更加严格的监管环境。此外,其与京东的历史遗留问题也使得盈利能力受到干扰。

易鑫集团属于易车网旗下的汽车金融事业部,主要从事金融交易服务,包括为汽车经销商提供交易服务,为消费者以及银行、汽车金融公司、保险公司等金融机构提供汽车互联网金融平台服务。易鑫于2014年被拆分独立运营,并于2017年11月在香港证券交易所正式上市。

值得注意的是,腾讯等买方团完成对易车的私有化收购后,易车子公司易鑫也将由其接管。公开信息显示,截至2019年底,易车香港有限公司仍为易鑫的最大股东。因此,在易车的私有化交易完成之后,易鑫的实控人也将发生变化。

实际上,早在2015年,腾讯便曾联合京东数科投资易鑫集团有限公司2.51亿美元;2016年10月,腾讯、京东和百度再向其注资35亿元;2017年5月,易鑫集团获得了由腾讯、东方资产和顺丰王卫个人的40亿元战略投资。截至2019年末,腾讯通过关联公司控制了易鑫20.59%的股份。

2019年,易车网的自营融资服务和贷款撮合服务占总收入的比重达到了50.6%,而这部分业务的主要贡献就来自易鑫集团。

有消息指出,腾讯与易车的私有化交易意为借助易鑫进军汽车金融业务。这并非空穴来风。对于腾讯来说,汽车板块业务仍处于起步阶段,接手易车,实控易鑫将有助于腾讯在汽车领域发挥自己互联网巨头的流量体系优势,扩大其互联网版图。

受疫情影响,易车与易鑫集团今年一季度表现均不佳。

而易鑫集团由于疫情导致中国汽车销量骤减,消费力下降,2020年第一季度易鑫共促成汽车融资交易约52000台,同比下降64.6%。易鑫助贷业务和自营融资业务的融资总额为人民币39.00亿元(约5.50亿美元);总收入达到人民币8.62亿元(约1.22亿美元),同比下降48.1%。核心业务当期新增收入,包括助贷业务和新增自营融资租赁交易收入,达到人民币2.21亿元(约3,120万美元),同比下降56.7%。

在此背景下,腾讯对易车进行私有化交易既有利于把控自身风险,也可暂时解决易车及易鑫的经营困境。